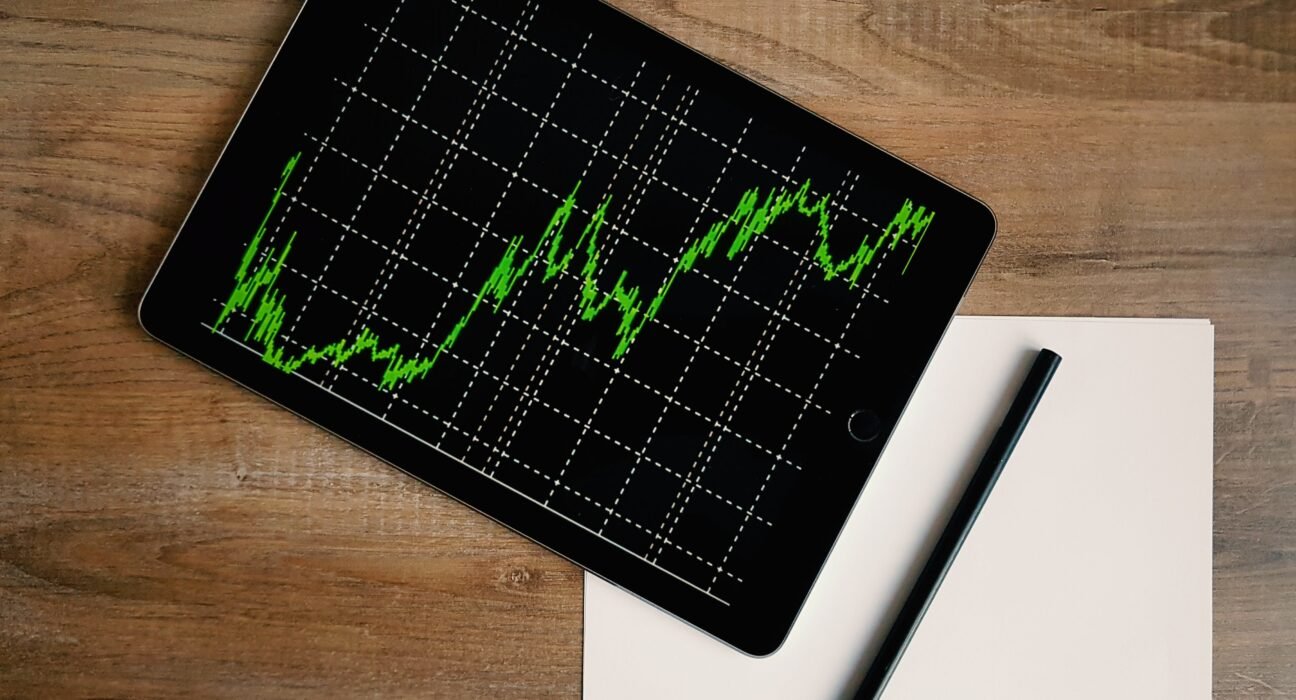

2022年のFX/CFD業界のトップニュースに記載した通り、昨年は一部のブローカーが月々にお客様の取引高(収益と利益も)の記録を更新する一方で、他のブローカーは振るわなかったという格差が顕著でした。

同様のテーマは公開されているFXおよびCFDブローカーの過去12ヶ月の業績にも非常に顕著に現れているようです。

数字を整理すると、公開されているブローカーの株価の平均が3%減少(中央値:9%)となります。しかし、これだけでは全容が語れません。分布はかなり広かったのです。2022年には、ポーランドに拠点を置くXTB(WSE:XTB)とイスラエルに拠点を置くPlus500(LON:PLUS)が先頭を走り、それぞれの株価が85%および33%上昇しました。これらのブローカーは、独自の取引プラットフォームを主に使用しており、さらにプラットフォームは真のマルチアセットブローカーとして発展しました。Plus500は今後、極東での展開に着手する予定であり、XTBは最も最近の四半期で収益が指数CFD(37%)、FX取引(31%)、商品CFD(28%)の間でかなり均等に分割されていることを示しています。XTBの株価は11月にはPLN 30レベルを初めて超え、現在は52週(歴代)の高値に近く、XTBの時価総額が8億ドルを超えています。

一方で、かつては躍進していたNAGA Group(ETR:N4G)は、株主による壊滅的な85%の株価下落を経験し、2022年の市場時価総額が2021年末の3億6400万ドルから僅か6,600万ドルに減少しました。NAGAの問題は多少内部的なものであり、会社は2021年および2022年の結果と予測を修正することを余儀なくされ、ブローカーはついに監査人E&Yとの関係を解消せざるを得なくなりました。また、仮想通貨への大きな賭けと支出もNAGAを助けることはありませんでした。NAGAは2022年後半にコスト削減に焦点を当て、前半に1900万ユーロの純損失を計上した後に取り組みました。

イギリスのオンライン取引トップ企業であるIG Group(LON:IGG)とCMC Markets(LON:CMCX)は、どちらもマルチアセット取引のバランスが良く、小売およびB2Bの提供も行っており、比較的安定した年を過ごしました。IGの株価は2022年にほぼ変わらず(3%減)、CMCの株価も15%下落し、両社の株価は年間を通じてかなり狭いレンジで取引されました。

2021年には素晴らしい結果を収めたスイスの業界リーダーであるSwissquote(SWX:SQN)は、2022年には株価がやや冷え込み(33%減)ました。ただし、Swissquoteの株価は同社が2022年上半期の業績および年間見通しを発表してから再び上昇しています。

もちろん、これらの分析を全体の株式市場の文脈に置かなければなりません。米国では、「主要な平均」と呼ばれる3つの指数が2008年以来の最悪の年を過ごしました(4年ぶりの初の下落年)、ダウは9%下落し、S&Pは19%減少し、テクノロジー重視のナスダックは2022年に33%の価値を失いました。欧州では、FTSE 100は1%下落し、ドイツのDAXは12%減少しました。

観察ですが、前述のように、いくつかのブローカーは2022年に見られた健全で非常に異なる市場に備えていたようです。一部のブローカーはそうでなかったようです。あらゆる商品(株式、FX、商品、仮想通貨など)で金融市場のボラティリティが高まったため、リテールブローカーにとって非常に肥沃な土壌となりました。彼らの運命は通常、ボラティリティと強く相関します。しかし、2022年には強固な内部管理とリスク管理(および支出)を維持するための規律が依然として必要でした。そしておそらく、2023年にも必要とされるでしょう。

さらに、公開されているFX/CFDブローカーの勢力は、イスラエルのeToroとデンマークに本拠を置くSaxo BankがSPACの合併を通じて公開するはずであったが、両取引ともが頓挫したことも触れておきます。両取引とも、年が進むにつれて株式市場の状況が一般的に不利になり、取引に関与する異なる利害関係者間で問題が浮かび上がったために中止されました。